2020年研发费用加计扣除计算:政策解读与实操指南

2020年,为应对疫情冲击,激发企业创新活力,国家进一步加大了研发费用加计扣除政策的支持力度。本文将对2020年研发费用加计扣除政策进行解读,并结合实际案例,为企业提供实操指南。

一、政策解读:力度加大,范围拓宽

2020年,研发费用加计扣除政策主要在以下几个方面进行了调整:

- 加计扣除比例提高: 将制造业企业研发费用加计扣除比例由75%提高至100%,其他企业仍为75%。

- 亏损结转年限延长: 将高新技术企业和科技型中小企业亏损结转年限由5年延长至10年。

- 简化申报流程: 推行研发费用加计扣除“自行判别、申报享受、相关资料留存备查”的办理方式,减轻企业负担。

- 扩大适用范围: 将制造业企业研发费用加计扣除政策适用范围扩大至全部制造业企业,并明确将制造业企业新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

二、实操指南:精准核算,合规享受

为确保企业能够准确核算研发费用,合规享受加计扣除政策,建议企业重点关注以下几个方面:

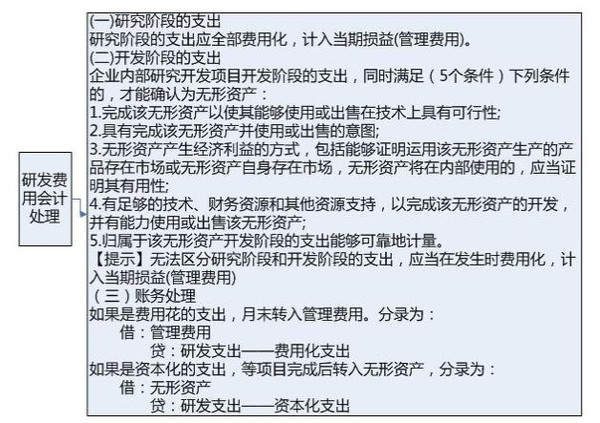

1. 建立健全研发费用归集制度:

- 制定研发项目立项、预算、核算、归集、分析等管理制度。

- 明确研发费用归集范围,包括人员人工费用、直接投入费用、折旧费用、无形资产摊销、新产品设计费等。

- 建立研发费用辅助账,详细记录每个研发项目的费用发生情况。

2. 准确区分研发活动与非研发活动:

- 研发活动是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。

- 非研发活动是指与研发活动无关的其他生产经营活动。

- 企业应建立研发活动识别机制,准确区分研发活动与非研发活动,避免将非研发活动费用计入研发费用。

3. 合理分摊共同费用:

- 对于无法直接归集到具体研发项目的共同费用,企业应采用合理的方法进行分摊。

- 常见的分摊方法包括工时比例法、人员比例法、设备使用时间比例法等。

- 企业应根据自身实际情况选择合适的分摊方法,并保持分摊方法的一致性。

4. 留存备查相关资料:

- 企业应按照规定留存备查研发项目立项文件、研发费用辅助账、研发人员名单、研发设备清单、研发合同等相关资料。

- 税务机关有权对企业享受研发费用加计扣除政策的真实性、准确性进行核查,企业应积极配合。

三、案例分析:

假设某制造业企业A公司2020年发生研发费用1000万元,其中人员人工费用500万元,直接投入费用300万元,折旧费用100万元,其他费用100万元。

根据2020年研发费用加计扣除政策,A公司可以享受的加计扣除金额为:

- 人员人工费用:500万元 * 100% = 500万元

- 直接投入费用:300万元 * 100% = 300万元

- 折旧费用:100万元 * 100% = 100万元

- 其他费用:100万元 * 100% = 100万元

合计:500万元 + 300万元 + 100万元 + 100万元 = 1000万元

A公司2020年可以享受的研发费用加计扣除总额为1000万元。

四、结语:

研发费用加计扣除政策是国家鼓励企业加大研发投入、提升自主创新能力的重要举措。企业应充分了解政策内容,准确核算研发费用,合规享受政策红利,为自身发展注入强劲动力。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号